在所有的统计数据中,金融数据可能是最被投资者所重视与关心的。一方面是因为金融数据的统计质量很高,另一方面是因为金融数据往往是经济基本面的前瞻性指标。

6月10日,央行公布的5月主要金融数据显示,5月社融增量为3.19万亿,高于预期;新增信贷1.48万亿,略高于预期。另外,M1增速回升至6.8%,创两年来新高,引起市场广泛关注。

总体而言,5月信贷社融数据温和增长,反映了信用周期再扩张的趋势,主要由政府基建、居民购房行为恢复驱动。而M1增速创两年新高,意味着部分定期存款活期化,企业部门预期有所恢复。

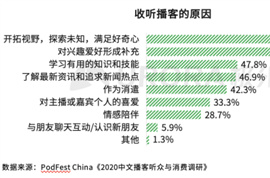

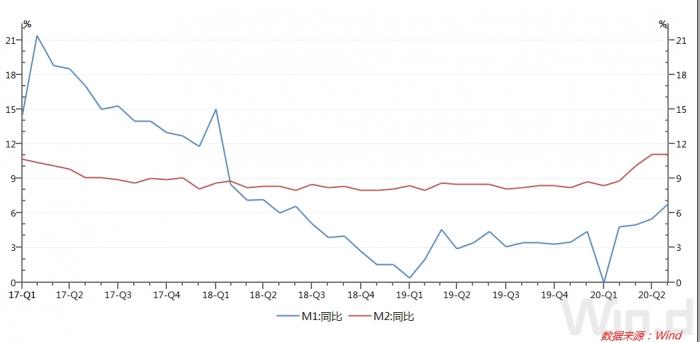

M1增速创两年新高

央行数据显示,5月末广义货币M2同比增长11.1%,增速与上月末持平,比上年同期高2.6个百分点;狭义货币M1同比增长6.8%,增速分别比上月末和上年同期高1.3个和3.4个百分点。

其中,M1增速创出两年新高(2018年4月来),引起市场关注。

在金融统计中,M0、M1、M2都表示市场上货币供应量的经济指标。

M0:流通中现金;

M1:狭义货币供应量,即M0+企事业单位活期存款;

M2:广义货币供应量,即M1+企事业单位定期存款+居民储蓄存款。

简言之,M1的构成是企业活期存款和流通中的现金,由于可以随时支取,相对来说是流动性更强的货币供应。而如果企业对未来预期谨慎,对增长前景悲观,企业会更倾向于低风险的金融投资,将存款定期化,或者买货基、保本银行理财、大额存单等,这个时候M1会向M2转化,M2-M1剪刀差扩大。

今年前几个月就是这样的情形:疫情影响下,企业对资金断裂的担忧增加、部分企业通过发债融资购买结构性存款套利,M2增速较高,但M1增速较低。

而5月M1增速回升至6.8%,创出两年来的新高,M2-M1剪刀差收窄,企业预期不再悲观,准备补库存或者扩大资本开支,企业选择将存款活期化,此时企业账户上活期存款的部分占比会相对较高,M2-M1剪刀差就会收窄。

交通银行金融研究中心首席研究员唐建伟表示,M1增速回升反映出企业经营活力有逐渐回升的积极信号。随着前期各类支持实体经济的政策落地,以及复工复产进度逐渐接近或达到疫情爆发前水平,M1增速逐渐确认反弹趋势。

M1增速回升一方面可能因为前述套利交易结构退出,另一方面,5月房地产销售转好也会导致M1增速回升,居民储蓄存款(M2)转化为企业活期存款(M1)。“M1起来了,企业要开工了,gvn!”沪上某城商行债券交易员直言。gvn指有一个买单,卖方在完全不议价的情况下,直接卖出,表达了明确的看空情绪。

企业贷款带动信贷超预期

5月新增人民币贷款1.48万亿,相比上年同期多增3000亿。主要受企业加杠杆带动,居民部门加杠杆购房也基本恢复。

同比来看,推动5月信贷增长的动力主要是企业中长期贷款。5月企业中长期贷款5305亿,相比去年同期多增2781亿。企业中长期贷款主要是企业固定资产投资贷款。相比往年,今年专项债项目可以配套银行贷款,很多专项债项目在债券发行前已经谈好配套融资,今年专项债大幅放量带动了这些项目的融资放量。

另一方面,这也可能与监管要求金融机构加强对制造业中长期贷款的支持有关。根据央行一季度货币政策执行报告,央行已经将这一要求纳入了MPA考核体系中,这可能会对部分金融机构形成约束,使其加大对制造业企业的信贷投放。

中国银行研究院研究员李义举表示,企业的中长期贷款增加反映出金融机构不断加大了对实体经济的支持力度。未来随着投资的不断修复,人民币贷款将持续保持高增速增长,尤其是基建领域较强的信贷需求将拉动人民币贷款增速上升。

此外,居民中长期贷款连续三个月保持在4300亿以上,已经基本恢复过去的平均水平。居民中长期贷款主要是按揭贷款,意味着楼市好转。

5月新增人民币贷款环比有所回落,主因票据融资下滑较大,或与近期监管层加大空转套利监管力度有关。此前的4月各项贷款数据都出现回落,但唯独票据融资还在继续增长,逼近4000亿的规模。当时因为票据贴现利率低于结构性存款利率,可能存在票据套利的情况。不过5月票据融资规模回落,套利减少。

地方债带动社融多增

5月新增社融3.19万亿,相比去年同期多增1.47万亿,同样超出市场预期。具体来看主要是贷款和政府债券带动,尤其是后者带动。

21世纪经济报道记者根据Wind数据统计显示,5月地方债发行1.3万亿元,为历史最高。在此之前,地方债单月发行规模最高的月份为2016年4月,当月发行规模达到1.06万亿元。社融数据中,5月政府债券相比去年同期多增7500多亿。

表外三项(信托贷款、委托贷款、未贴现银行承兑汇票)环比恶化,主要受信托贷款增量下降所致。从大趋势看,信托贷款增量可能不容乐观。此前,监管机构对多家信托公司进行了窗口指导,要求压缩具有影子银行特征的融资类信托业务,并制定压缩计划。

股市、债市怎么看?

总体而言,5月信贷社融数据温和增长,政府债券集中发行贡献了主要的社融同比增量,实体经济各部门融资需求大体均衡。

中信证券首席固收分析师明明表示,近期市场调整幅度较大,收益率可能过多price-in经济修复,对于债市而言,央行政策态度有所温和,判断2.8%-3.0%将成为10年国债到期收益率的顶部区间,后续债市也仍有超跌反弹的小幅交易机会。

对股票来说,好的金融数据可能意味着企业风险偏好的回升,也意味着居民部门/企业部门可用于购置股票的货币资金增多,会有更多的流动性入市。

其中,M1增速与股市的涨跌趋势相关度非常高,而且M1总是先于股市见顶或见底,因此对股市具有前瞻性的趋势指向作用。当M1增速回升时,对股市构成利好,但目前M1增速仍低于M2增速。