申万宏源11月23日发布洽洽食品研究报告,报告摘要如下:

事件:根据近期的草根调研,我们认为公司基本面已经见底且存在一定的预期差,建议重视公司的变化,公司明年收入和利润有望同步迎来改善,在食品饮料板块整体估值水平提升的背景下,公司估值同样具备较大的吸引力,配置价值突出。

投资评级与估值:我们维持2017-18年EPS分别为0.65、0.83元,上调2019年EPS预期至0.94元(前次0.91元),分别同比增长-7%、28%和14%,最新收盘价对应2018-19年PE分别为19、17倍。我们上调未来一年目标价至21元,对应18年约25xPE,从增持评级上调至买入评级。

核心变化一:被忽视的新品放量。2012-2016年公司收入年均复合增速仅有5%,但是2017年以来蓝袋山核桃瓜子系列+每日坚果两大新品连续放量,且传统香瓜子产品在9月份开始止住下滑趋势,我们认为公司收入增速有望在2018年取得突破。其中山核桃口味瓜子系列在2015年下半年公司推出,2016年在重点城市进行推广并取得2.5亿的含税收入。2017年公司开始在全国范围内重点推广,截止2017年前三季度取得3.5亿含税收入,有望全年实现5亿的含税收入,同比翻倍增长。复合果仁类产品每日坚果2017年5月推出,8月份开始重点在华南和华东地区进行推广,截止到11月初含税销售额已突破1亿。

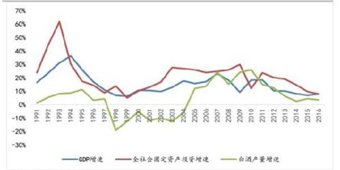

核心变化二:盈利能力有望同步见底。2016Q3开始公司已经连续5个季度净利润出现10%以上的下降,原材料成本波动带来的毛利率下降是利润波动的主要原因。葵花籽原材料是公司最主要的成本构成,2017年公司对传统香瓜子产品进行了原材料品相升级,新品种的采购成本比原有品种高10%左右,造成公司毛利率在2017年的下滑。根据我们最新的跟踪,目前传统香瓜子产品的品相升级已经完成,今年葵花籽的新一季采购价格和去年基本持平,公司的毛利率压力有望得到缓解,而且蓝袋山核桃瓜子产品的毛利率比普通香瓜子产品的毛利率高5%左右,蓝袋产品的持续放量有利于公司毛利率的优化。

核心变化三:董事长做大上市公司主业的决心坚决。2015年7月公司董事长业务重心重新回归上市公司,虽然16年电商业务推广低于市场预期,但是董事长回归之后在业务结构、销售体制以及团队建设上的改变毋庸置疑。17年下半年开始公司加大对销售事业部领导的薪酬激励,并根据业绩进行了提拔任命。同时加大对大经销商的扶持力度,明确资源投入和新品推广支持。